![图片[1]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://www.ozabc.com/wp-content/uploads/ss-1080x570-1.png)

Historically, whenever a traditional industry reaches its peak, there are often some groundbreaking companies that find unique “production methods” in the cracks of the market and attract capital with their unique strategies.

These companies rarely “produce” anything tangible, but instead concentrate their resources on a core asset—like Shell maintaining its valuation through oil reserves, or gold mining companies dominating prices through gold extraction and reserves. This morning, MicroStrategy’s earnings report revealed another company that, while not known for “production,” has broken traditional valuation rules through its massive investment in Bitcoin, becoming one of the world’s largest and most unique Bitcoin holders.

From Software Company to Bitcoin Whale: MicroStrategy’s Transformation Path

![bd0c3694-daaa-4995-aa3f-0482e9bec360 | 动区动趋-最具影响力的区块链新闻媒体 图片[2]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://image.blocktempo.com/2024/11/bd0c3694-daaa-4995-aa3f-0482e9bec360.webp)

MicroStrategy, stock ticker MSTR, was originally built on business intelligence software. However, in 2020, founder Michael Saylor accelerated his investment in Bitcoin. From that year onward, Saylor stopped focusing on traditional “production” and instead recognized Bitcoin’s potential as a core asset. He began gradually converting the company’s reserves into Bitcoin, even investing his own fortune, transforming MicroStrategy into a Bitcoin “hoarding bank.” In Saylor’s eyes, Bitcoin is the gold of the digital world, the anchor of the future of global finance. Some thought he was crazy, others called him a “fervent evangelist” of Bitcoin, but he firmly believed he was winning a “new gold standard” for the company.

Saylor doesn’t intend to follow the traditional path. He positions MicroStrategy more like an “air courier”: compared to the “ground logistics” of traditional ETFs, MicroStrategy raises funds directly to buy Bitcoin through bond issuance, lending, and equity issuance—flexible, efficient, and able to ride the Bitcoin market’s upward trend. This makes MicroStrategy not just a stock ticker, but a “fast track” in the Bitcoin market, with its market capitalization directly linked to Bitcoin’s price fluctuations. Saylor’s approach has sparked considerable controversy. Renowned investor Peter Schiff even joked on social media platform X, “The company doesn’t produce any products, yet it has achieved an extremely high market capitalization by hoarding Bitcoin.” He pointed out that MicroStrategy’s market capitalization has surpassed most gold mining companies, second only to Newmont Mining.

Saylor’s response was simple: “Bitcoin is our future reserve asset.” Driven by this unwavering belief, MicroStrategy has accumulated over 250,000 Bitcoins and plans to raise $42 billion over the next three years to continue acquiring more. MicroStrategy’s “production” method is not traditional material manufacturing, but rather building a new financial system around the “infrastructure” of Bitcoin.

Some say Saylor is gambling, but perhaps it’s more than just a gamble; it’s a belief. He forged an unconventional path with a risky venture, making MicroStrategy an alternative asset in the financial markets. As he said, “We don’t produce, we just ‘hoard’ coins.”

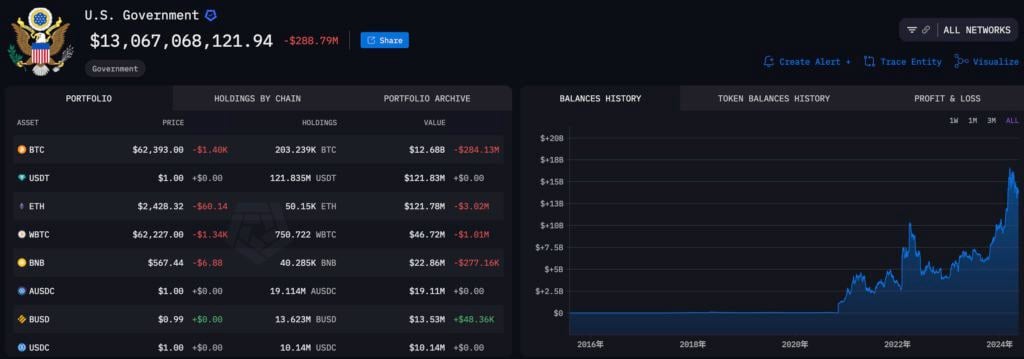

MSTR’s Latest Financial Report Analysis: Increased Capital and Further Investment in Bitcoin Reserves

1. Overall Financial Statements and Financing Plans

![71cef747-1861-4fab-9fed-3e2895f250d9 | 动区动趋-最具影响力的区块链新闻媒体 图片[3]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://image.blocktempo.com/2024/11/71cef747-1861-4fab-9fed-3e2895f250d9.webp)

MicroStrategy’s latest earnings report presents an overall positive outlook. The company plans to raise $42 billion over the next three years to continue acquiring Bitcoin and has already completed the buyback of previously pledged Bitcoin. As of the earnings date, MicroStrategy held a total of 252,220 Bitcoins.

Since the end of the second quarter of 2024, the company has acquired an additional 25,889 Bitcoins at a total cost of approximately $1.6 billion, with an average price of $60,839 per Bitcoin. The company’s current market capitalization is approximately $18 billion, with a cumulative Bitcoin acquisition cost of $9.9 billion and an average price of approximately $39,266 per Bitcoin. The company also raised $1.1 billion through a Class A common stock sale and another $1.01 billion through the issuance of convertible bonds maturing in 2028, while simultaneously repaying $500 million in senior secured notes and uncollateralizing all its Bitcoin assets. This uncollateralization significantly enhanced the company’s financial flexibility and reduced its risk under extreme market conditions.

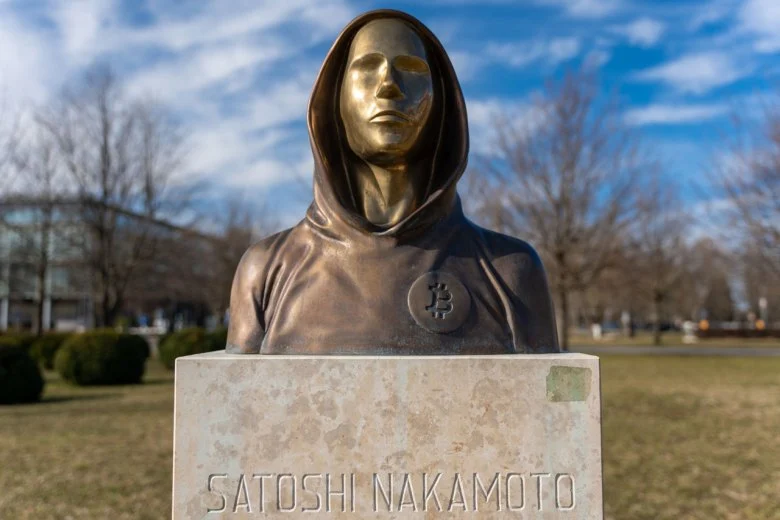

2. Cash reserves and future financing goals

![4004556d-4c46-45de-a1c0-ba8538aa12f8 | 动区动趋-最具影响力的区块链新闻媒体 图片[4]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://image.blocktempo.com/2024/11/4004556d-4c46-45de-a1c0-ba8538aa12f8.webp)

MicroStrategy currently holds $836 million in cash, providing stable funding for future Bitcoin purchases. The company has also announced phased funding targets: $10 billion in 2025, $14 billion in 2026, and $18 billion in 2027, totaling $42 billion. CEO Michael Saylor’s plan to strengthen the company’s core asset reserves through phased Bitcoin acquisitions is undoubtedly seen as positive news by the market, rather than negative.

3. Market Value vs. Book Value

![30cd3252-a264-4899-8f54-542f31eea8c5 | 动区动趋-最具影响力的区块链新闻媒体 图片[5]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://image.blocktempo.com/2024/11/30cd3252-a264-4899-8f54-542f31eea8c5.webp)

As of October 29, 2024, MicroStrategy’s market capitalization was approximately $18 billion, with a book value of $6.9 billion, after deducting accumulated impairment losses of $3 billion. The impairment was not due to MicroStrategy selling Bitcoin, but rather to adjustments made under current accounting standards. According to accounting rules, if the market price of Bitcoin falls in a quarter, the company must reduce the book value of these assets and record an impairment loss. However, even if the price subsequently recovers, the book value does not automatically recover; appreciation is only reflected upon sale. This issue is expected to improve if future changes to accounting standards (such as the adoption of fair value measurement by the FASB) are implemented.

4. The flexibility advantage of BTC as a core asset

![8bd9d605-0070-4558-84c2-c03b94c2747f | 动区动趋-最具影响力的区块链新闻媒体 图片[6]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://image.blocktempo.com/2024/11/8bd9d605-0070-4558-84c2-c03b94c2747f.webp)

As a core asset, Bitcoin offers MicroStrategy greater flexibility in capital operations compared to spot ETFs. The company likens its Bitcoin reserve management to that of an oil company’s oil reserves. Just as oil companies handle unrefined and refined products (such as gasoline, diesel, and jet fuel), MicroStrategy views its Bitcoin reserves as a capital preservation tool, enabling the company to enhance productivity and implement innovative financial strategies through this core asset.

5. MicroStrategy’s Bitcoin Holding Principles

![74d2f00d-b17c-4f36-b714-f402f011e22c | 动区动趋-最具影响力的区块链新闻媒体 图片[7]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://image.blocktempo.com/2024/11/74d2f00d-b17c-4f36-b714-f402f011e22c.webp)

MicroStrategy has established eight core principles for holding Bitcoin, reflecting its long-term investment strategy and market orientation:

- Continue to buy and hold Bitcoin, focusing on long-term returns;

- Prioritize protecting the long-term value of MicroStrategy common stock;

- Maintain transparency and consistency with investors;

- Leverage smart strategies to ensure the company outperforms the Bitcoin market;

- Adapt quickly and responsibly to market dynamics for sustained growth;

- Issuing innovative Bitcoin-backed fixed-income securities;

- Maintain a healthy and robust balance sheet;

- To promote Bitcoin as a global reserve asset.

6. Differences between MicroStrategy and Bitcoin Spot ETFs

![8570558f-67d7-4bb7-9f24-7d264533f4f0 | 动区动趋-最具影响力的区块链新闻媒体 图片[8]-Decoding the MicroStrategy High Premium Model: Currently holding over 250,000 BTC, with $42 billion raised in the past three years to further increase holdings.-OzABC](https://image.blocktempo.com/2024/11/8570558f-67d7-4bb7-9f24-7d264533f4f0.webp)

Compared to Bitcoin spot ETFs, MicroStrategy’s unique feature lies in its financing method. While ETF investors actively purchase ETF units, MicroStrategy raises funds through various channels, including equity, unsecured or secured debt, convertible bonds, and structured notes, to directly increase its Bitcoin holdings. This “equity-selling financing” model allows the company to proactively raise capital for a long-term strategic holding of Bitcoin.

The Cycle of Capital and High Premiums: The Valuation Code of MicroStrategy

The higher the premium, the more suitable it is for large-scale financing.

MicroStrategy’s valuation model relies on market capitalization premium, using equity dilution financing to increase Bitcoin (BTC) holdings, thereby increasing the amount of BTC held per share and thus boosting the company’s market capitalization. The following is a detailed analysis of this model:

Simplified analysis of premium rate and thickening effect

Assuming a Bitcoin price of $72,000, MicroStrategy holds 252,220 BTC, with a total holding value of approximately $18.16 billion. With a current market capitalization of $48 billion, MicroStrategy’s market capitalization is 2.64 times the total value of its Bitcoin holdings, translating to a current premium of 164%.

Assuming the company currently has a total of 10,000 shares, each share corresponds to approximately 25.22 BTC.

If MicroStrategy plans to raise $10 billion through a share issuance, the total number of shares outstanding will become 12,083 (calculated by dividing the $10 billion fundraising amount by the current market capitalization of $48 billion, resulting in a ratio of 0.2083, meaning the share capital will increase by 20.83%, resulting in a total of 10,000 shares multiplied by 1.2083, approximately equal to 12,083 shares). In this scenario, the company could use $10 billion to purchase approximately 138,889 bitcoins at a price of $72,000 each, increasing its total bitcoin holdings to 391,109. This would increase the amount of bitcoins held per share to 32.37 (391,109 bitcoins divided by 12,083 shares), an increase of approximately 28%.

Similarly, if the planned financing of $42 billion is achieved…

Further assuming MicroStrategy issues 87.5% more shares, raising $42 billion through the issuance of 8,750 new shares, the total number of shares outstanding would increase to 18,750 (calculated by multiplying 10,000 shares by 1.875). If the company purchases Bitcoin at $72,000, it could acquire approximately 583,333 BTC, bringing its total holdings to 835,553 Bitcoins. At this point, the BTC holding per share would increase to 44.23 (835,553 Bitcoins divided by 18,750 shares), an increase of approximately 75% compared to the previous 25.22 BTC.

If this thickening effect is realized within three years, then the average annual thickening will be 25%.

Of course, the price of Bitcoin will fluctuate when it is finally reinvested, potentially higher or lower, but this will not change the conclusion of maximizing shareholder equity. Given MicroStrategy’s extremely high premium (currently fluctuating around 180%-200%), the company should maximize its fundraising efforts by leveraging this premium. Therefore, while CEO Michael Saylor’s $42 billion fundraising plan initially caused market panic, market sentiment quickly recovered, demonstrating the company’s clear understanding of its current model and that it was a rational decision that maximized shareholder equity.

MicroStrategy’s Advantages and the Logic Behind its High Premium

Many investors may wonder why the market is willing to pay a premium for MicroStrategy’s ATMs or convertible bonds instead of directly buying a Bitcoin ETF. This involves several unique advantages of MicroStrategy:

Continuously increase profits

By continuously raising funds to increase its BTC reserves, MicroStrategy has achieved an annualized return of 6%-10%, and a 17% annualized return so far in 2024. Under the current high-premium financing model, the annualized return is expected to reach over 15%. Based on a valuation of 10 to 15 times, MicroStrategy’s premium corresponds to a valuation of 150%-225%.

Volatility and Market Bridge

Michael Saylor believes that MicroStrategy acts as a bridge between the traditional capital markets and the Bitcoin market. Currently, Bitcoin’s market capitalization is approximately $1.4 trillion, with a relatively low penetration rate. If penetration increases, even if only 1% of the $300 trillion global bond market is allocated to Bitcoin, it would still bring MicroStrategy approximately $3 trillion in potential incremental funding. Furthermore, the company’s convertible bonds not only provide some downside protection but also offer a potential option for Bitcoin price appreciation.

Conclusion: The self-reinforcing effect of high premiums in a bull market

In a bull market, MicroStrategy’s valuation model and high-premium fundraising strategy create a self-reinforcing positive cycle. The higher the premium, the larger the amount of money the company raises, thus increasing the BTC reserves per share and further boosting the company’s market capitalization. This market effect snowballs, and especially with Bitcoin’s price expected to rise to the $90,000-$100,000 range, MicroStrategy may be able to continue its rapid growth, supported by its high premium.

Michael Saylor’s bet and the market’s response seem to foreshadow a subtle game between traditional finance and digital assets. In this dual contest of capital and technology, will MicroStrategy ultimately create a financial revolution, or will it merely be a flash in the pan? What we are witnessing may be a harbinger of future financial transformation.